Compradors d’or, paranoics o assenyats?

La tensió creixent al món i la incertesa econòmica fan que molta gent es refugiï en el metall preciós

Bancs centrals d’alguns països i inversors particulars mantenen alta la demanda tot i els preus de rècord

El 12 d’abril passat, el preu de l’unça d’or va arribar a cotitzar a 2.410 dòlars –equivalent a 73.537 euros el quilo–, cosa que representa tot un rècord. Acabava de créixer un 21% en només dos mesos i després ha baixat una mica, però es manté en xifres històricament altes. Des que els Estats Units van acabar amb la conversió or/dòlar, el 15 d’agost del 1971, el metall, que en aquell moment estava en uns 35 dòlars l’unça, no ha parat de revalorar-se en termes generals amb algunes puntes i algunes valls. Però res comparat amb la cursa actual. Per això cal preguntar-se si és prudent, assenyat i té tot el sentit del món aquesta fal·lera per l’or o si és una bombolla alimentada per una paranoia col·lectiva.

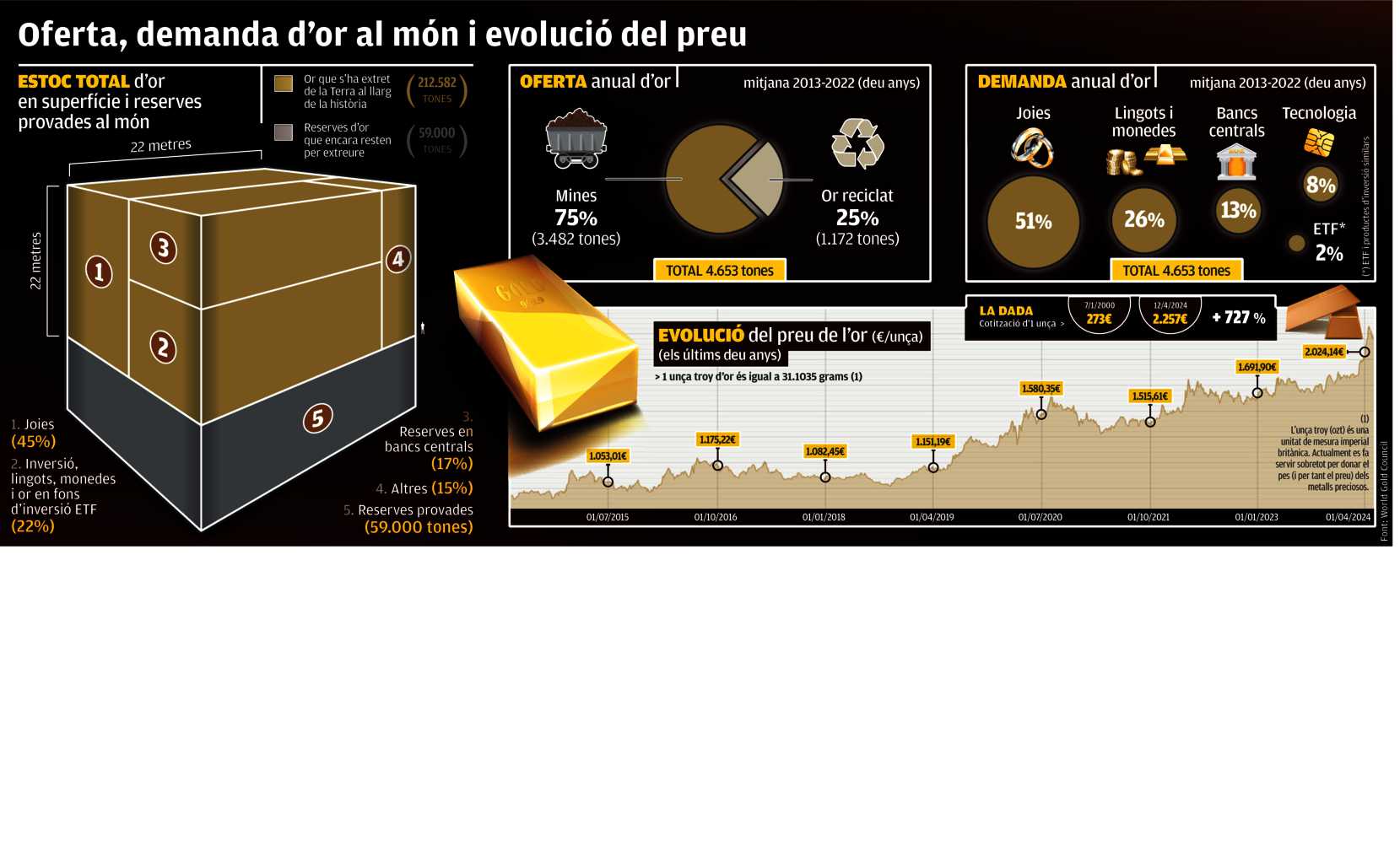

Abans d’entrar a analitzar qui està comprant or i per què, cal mirar com es comporta l’oferta d’aquest metall preciós. Segons el World Gold Council (WGC), una organització de la indústria de l’or amb seu a Londres, l’any passat el subministrament d’or va fregar les 4.900 tones, de les quals 3.644 van sortir de les mines que hi ha actives al tot el món i la resta és or reciclat que torna al mercat. L’activitat extractiva ha augmentat els darrers anys, però en termes generals és força estable: prop de 3.500 tones anuals els darrers anys.

A diferència del petroli que arriba a la superfície, que es crema, l’or se suma al que ja ha estat extret des de temps dels egipcis i molt abans. Es calcula que l’estoc mundial d’or és d’unes 212.582 tones, de les quals dues terceres parts s’han extret en els darrers 75 anys. Un 45% està en forma de joies, un 22% en lingots i monedes i el 17% forma part de les reserves que tenen els bancs centrals. La pregunta inevitable és quant d’or resta per extreure: la xifra que proporciona el WGC és de 59.000 tones en reserves provades, quantitat que suposa un 27% del que ja s’ha extret. No hi ha gaire marge per trobar nous jaciments per afegir als que ja es coneixen. Aleshores, un càlcul molt simple ens diria que, al ritme actual, en menys de 17 anys ja s’hauran exhaurit. “Arribarà un moment que ja no se n’extraurà més, i aquesta circumstància ens acosta a un escenari que no teníem fa trenta anys: és una bomba de rellotgeria, perquè la demanda continuarà existint”, subratlla Joan Tarradellas, professor de finances de l’escola de negocis Eada.

Aquest horitzó permet fer un paral·lelisme entre l’or i el bitcoin, ja que de la famosa criptomoneda no se’n poden fer més de 21 milions, perquè així ho va decidir l’inventor per controlar-ne l’oferta, i que, en ser un bé escàs, en teoria no ha de perdre valor, ans al contrari.

Ara bé, és la fi de la mineria de l’or un factor que està escalfant la demanda? José Poal, expert en borsa i president de la consultora Global Financial Planning, no nega que pugui estar influint en certa manera en l’escalada dels preus, però no creu que sigui el motor de l’alça i, a més a més, adverteix els “incauts” que estiguin especulant amb aquest càlcul sobre les conseqüències adverses que pot comportar. La pròpia història de l’activitat inversora en metalls preciosos ensenya els riscos.

Els germans Hunt

A finals de la dècada dels setanta del segle XX, els germans Hunt (Nelson Bunker, William Herbert i Lamar), estatunidencs de Texas i vinculats al negoci del petroli, van maniobrar per monopolitzar el mercat de la plata mundial a través de la compra de contractes de futurs i així influir en el preu. Efectivament, el 1980 la cotització de la plata va assolir unes xifres desorbitades, però després va caure en el que es coneix com a “Silver Thursday”, un esdeveniment que va tenir lloc el 27 de març del 1980, que els va arruïnar i portar davant la justícia. “Les famílies índies que tenien la seva riquesa en plata, en veure aquesta pujada del preu tan espectacular, la van treure al mercat de cop i els somnis dels Hunt se’n van anar en orris. Hi ha una cosa incontrolable, que també passa amb l’or, que és el metall que està disponible per ser fos o per a altres finalitats al món”, diu Poal. No sembla que en aquests moments hi hagi uns nous germans Hunt que estiguin maniobrant en el mercat de l’or. Almenys no com a persones físiques totpoderoses, cobdicioses i calculadores.

De l’or sempre s’ha dit que és un valor refugi. Però José Poal, que censura els molts tòpics que sovint s’utilitzen quan es parla d’aquest metall preciós i els seus comportaments, ho corregeix i diu que és un refugi de valor, és a dir, un actiu que es considera segur i estable i que els inversors utilitzen per protegir el seu patrimoni en temps hostils. També ajuda a diversificar les carteres d’inversió, perquè els factors que mouen les accions, els bons i l’or solen ser diferents i sovint es compensen, perquè mai han baixat tots alhora, per això hi ha assessors que recomanen tenir una part de la cartera en or, sigui directament en lingots o monedes, sigui en ETF (fons cotitzats) d’or o en accions de companyies mineres d’or, tot i que lògicament no és el mateix.

En aquest sentit, factors com ara l’augment de la inflació, la pujada de tipus d’interès o la fortalesa del dòlar, poden influir en el preu de l’or, com de fet ho fan, però no d’una manera tan mecànica com sovint es vol fer creure. En la situació actual d’una inflació que es resisteix a baixar i autoritats monetàries que no saben què fer amb els tipus, els analistes són més partidaris de buscar altres explicacions.

Reserves en bancs centrals

El darrer informe del WGC sobre les tendències de demanda apunta a un responsable: “El 2023 va ser un altre any d’intenses compres per part dels bancs centrals”, detalla. Certament, els bancs centrals són un dels principals causants del que està passant, potser no de l’sprint dels darrers mesos però sí del corrent de fons. Des de fa anys, els bancs centrals d’alguns països estan comprant or. Poal els anomena els països “antiamericans”, perquè tenen en comú un interès perquè el dòlar deixi de ser la moneda mundial de reserva. No cal dir que la Xina hi estaria al capdavant, però també Rússia i alguns països de l’Orient Mitjà. Altres estats també han adoptat una actitud compradora perquè no es refien gaire de les seves monedes i, tot i que tenir or no és necessari per mantenir la divisa, ajuda, sobretot en temps d’incertesa (no en va l’or fa 5.000 anys que és una garantia): seria el cas de l’Índia, Turquia i altres països àrabs.

Els EUA, al capdavant

Actualment, els Estats Units tenen, amb diferència, la major reserva d’or del món: 8.133 tones. A la base militar de Ford Knox n’hi ha una bona part, també la d’altres països que confien el seu or als EUA. Un n’havia estat Alemanya, que ocupa el segon lloc, amb 3.352 tones. Alemanya, que va perdre tota la seva reserva en la Segona Guerra Mundial, la va anar recomprant després i, més recentment, portant a casa perquè la tenia disseminada en diferents països. Itàlia, França, Rússia i la Xina formarien un grup perseguidor amb reserves per sobre de les 2.000 tones, i més allunyats estarien Suïssa, el Japó, l’Índia, els Països Baixos i Turquia.

Cal recordar que els acords de Bretton Woods, després de la Segona Guerra Mundial, van significar, entre altres coses, que el món prenia el dòlar com a divisa internacional amb la condició que els EUA apuntalessin la seva moneda en l’or. Però el 1971, el govern de Richard Nixon, amb problemes econòmics, va trencar la convertibilitat i va acabar amb el patró or. De fet, l’Estat espanyol, durant el govern de José Luis Rodríguez Zapatero, es va vendre una tercera part de les reserves del Banc d’Espanya, que actualment són de 281,6 tones.

Per al professor Jordi Fabregat, director de l’executive master en finances d’Esade, una altra raó del perquè alguns països estan comprant or és diversificar: “La quantitat de bilions d’interessos que hauran de pagar els Estats Units pel seu deute en els propers anys és un problema greu, i no para d’augmentar. Això té un límit? No ho sabem. Fins ara el dòlar és molt fort i no tenen problemes per finançar-se, però és normal que els bancs centrals diguin: «En lloc de deute públic americà, deixa’m comprar or»”, comenta.

Les compres de bancs centrals, que el 2011 eren de 480 tones, un 10% de la demanda total, el 2013 van ser de 1.034 tones, que representa gairebé una quarta part de les adquisicions d’or a escala global. Així doncs, han contribuït a assecar el pou; ara bé, serien els responsables de l’escalada en el preu de l’or dels últims mesos? Les compres oficials solen ser discretes i espaiades en el temps, per tant, tot i contribuir a la pressió sobre la demanda, els analistes apunten en una altra direcció.

L’or, que es pugui tocar

El WGC detalla en el seu informe que els fons cotitzats (ETF) en or, tant físic com a través d’accions en companyies mineres, acumulen tres anys de caigudes. Això abonaria la hipòtesi que l’interès dels compradors per l’or no està tant en la seva apreciació com en la tangibilitat, és a dir, la seguretat que proporciona posseir el metall. Per això la fortalesa de la demanda està ara en els que compren joies, lingots o monedes. “La lògica inversora diria que és millor diversificar les posicions en l’or, però la gent vol or que pugui tocar, i això només té una explicació: la gent té por”, conclou Fabregat.

Més difícil resulta trobar el motiu últim de la por, perquè de raons n’hi pot haver moltes: por a la tornada de Donald Trump a la presidència dels Estats Units, a l’avanç de la ultradreta a Europa, a un contagi regional de la guerra de Gaza, a l’extensió del conflicte d’Ucraïna, a un enquistament de la inflació i que els bancs centrals no puguin fer-hi front... “La incertesa geopolítica és el factor clau, però no podem descuidar que entre els inversors també hi ha preocupació per si hi ha una bombolla en els set magnífics (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia i Tesla)”, recorda el professor d’Esade. Aquestes set tecnològiques estatunidenques, que representen més de la meitat del Nasdaq 100, han tingut un gran recorregut borsari alimentat en els darrers anys per la maduració de la intel·ligència artificial, però hi ha dubtes sobre el creixement futur de les seves accions i això estaria posant en alerta els inversors que tenen l’estratègia d’apostar per empreses en fase expansiva, que podrien estar reduint la seva exposició i optant per l’or. “Tenim pistes, però hem de ser una mica humils per dir que massa no sabem per què hi ha aquestes compres tan intensives”, diu Fabregat.

El cert és que, malgrat la forta pujada dels preus de l’or, la demanda es manté forta. En concret, la fabricació i la compra de joies resisteix, sobretot gràcies a l’activitat de països com ara la Xina o l’Índia, que són els principals consumidors d’aquests productes. La Xina, amb 672 tones d’or en joies el 2023, i l’Índia, amb 576, concentren el 66% de la demanda d’or en articles de joieria, rellotges inclosos. Tot i que hi ha un factor cultural que alimenta la compra de joies en aquests països, els nivells actuals només s’expliquen per la necessitat que tenen algunes persones d’acumular riquesa. “L’or té la característica que amb poc pes tens molt de valor, de manera que pots posar-te’l a la butxaca i marxar quan calgui. I això és molt interessant en països en què la gent ha fet diners i té la percepció, encara que no sigui certa, que en qualsevol moment ha d’agafar les maletes, pujar a un avió i fer una nova vida en un altre lloc”, explica Joan Tarradellas.

Tensió Xina-Taiwan

La lliçó de les grans fortunes russes que tenien propietats, iots i comptes fora del seu país, és que es poden quedar sense res si hi ha sancions dels països occidentals. Què pot passar si la Xina envaeix Taiwan? Tenir una part del patrimoni familiar en metalls preciosos assegura una recol·locació de la riquesa en territoris més amigables amb més facilitat.

Hi ha acumuladors d’or que prefereixen els lingots i les monedes, més que les joies. I en aquest grup, els darrers anys, la demanda s’ha anat decantant cap a les monedes, segons les estadístiques de WGC. Tot i que en els dos casos el valor depèn de l’or que contingui i de la seva cotització a Londres, el fet que hi hagi monedes d’una unça o unça i mitja i que estiguin gravades amb motius, les ha fet més atractives per als petits inversors. La maple leaf canadenca o l’american eagle dels EUA són algunes de les preferides pels amants d’aquest metall. No es pot oblidar que l’atracció per l’or està molt relacionada amb les seves característiques físiques, que l’han convertit en un metall molt desitjat de manera permanent al llarg de la història. El seu color groc daurat, el fet que sigui indestructible, que es pot fondre i utilitzar tantes vegades com es vulgui, o que no es pugui fabricar en un laboratori, són factors que contribueixen a la fascinació de la humanitat per l’or. Com també el fet que sigui fàcilment convertible en efectiu a tot el món.

Però l’or també és molt llaminer per als lladres, i això fa que la seguretat sigui un dels punts febles de l’or. Per això, paral·lelament a l’augment de la demanda d’or, també ha crescut l’oferta de caixes fortes. Aquells que compren or perquè creuen que hi haurà un col·lapse mundial també pensen que algú entrarà a casa seva.

Un 15% de les reserves nacionals... i creixent

Una quarta part dels bancs centrals mantindran les seves compres d’or al llarg del 2024, segons una enquesta del WGC, en què també s’argumenten les raons d’aquesta decisió, que serien: adquirir part de la producció nacional d’or, reequilibrar les reserves atorgant a l’or un nivell preferent i protegir-se de les tensions en els mercats financers pels riscos de crisi i l’augment de la inflació.

A la pregunta “L’or representa (tercer trimestre del 2022) un 15% de les reserves totals (divises i or), quina proporció pensa que tindrà en cinc anys?”, un 62% dels enquestats van respondre que serà superior, per a un 29% de les respostes el pes de l’or es mantindrà invariable i només un 8% assegura que es reduirà. En el cas dels bancs centrals d’economies emergents i en desenvolupament, el percentatge per cada resposta va ser 68%, 20% i 11%, respectivament.

L’enquesta del WGC també indaga sobre el pes que tenen un seguit de factors en les decisions dels bancs centrals sobre la seva política respecte a l’or. Les diferències entre països avançats i països emergents són molt clares. Per als primers les qüestions que més pesen són, per aquest ordre: conservar una posició històrica, la diversificació de la cartera i el comportament durant els temps de crisi. En canvi, per als segons, els elements més influents són: tenir una bona protecció respecte a la inflació, el comportament en crisi i evitar el risc de fallida.

Amb relació a una política de desdolarització de les reserves, és un factor que només influeix en els països emergents, però el situen ben avall en la llista.