Tribuna

10 anys de fracàs de l’estalvi col·lectiu

“De cap altra manera mereixen qualificar-se uns rendiments mitjans globals de fons d’inversió i de pensions que, incorporant la fiscalitat, no poden ni superar la inflació

“Via assessorament financer o posant més esforç personal en la gestió de les nostres finances, cal buscar solucions per accedir a jubilacions més còmodes

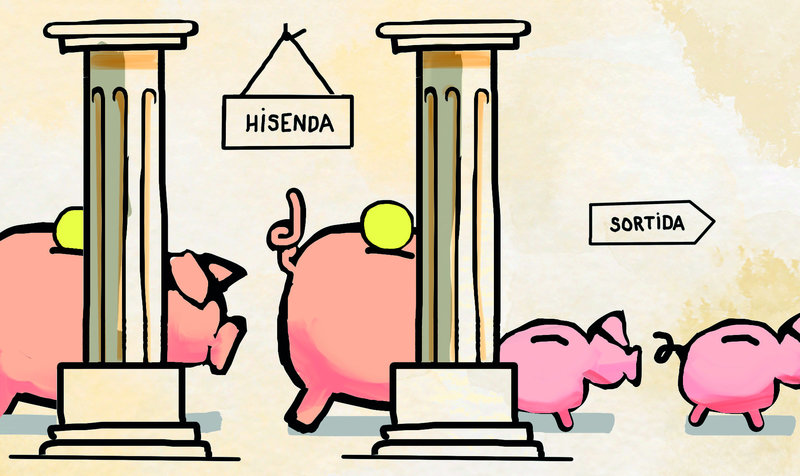

Acaba de presentar-se i publicar-se la cinquena edició de 10 anys d’estalvi col·lectiu a Espanya, un estudi benintencionat de la consultora Mercer i de l’escola de negocis Esade. Dic benintencionat perquè, amb totes les seves limitacions, aquest estudi aborda un tema i un problema transcendental com són els resultats –d’altra banda, pitjor que mediocres– d’uns importants instruments financers, els fons d’inversió i els de pensions, que canalitzen una part notable de l’estalvi i, en particular, de l’estalvi financer dels espanyols i dels catalans. I m’atreveixo a modificar el títol de l’estudi en el títol d’aquest article per anticipar la qualificació de “fracàs” que es desprèn implícitament d’aquesta anàlisi sobre el que ha estat la inversió col·lectiva en els darrers deu anys per als estalviadors. I és que de cap altra manera mereixen qualificar-se uns rendiments mitjans globals que, incorporant la fiscalitat, no poden ni superar la inflació, tot i la moderació de l’alça de preus en el conjunt del període analitzat.

L’estudi esmenta unes conclusions interessants, si bé prou conegudes, com per exemple la convergència creixent del flux d’estalvi espanyol amb l’europeu, el pes més alt a Espanya de l’estalvi líquid en compra d’habitatge i dels productes conservadors en els estalvis líquids o financers, la importància de l’educació financera i la responsabilitat que té aquesta mancança en la poca efectivitat de l’estalvi, i una sèrie de reflexions sobre la qualitat diferenciada en l’univers dels fons indicant que només alguns dels quals mereixen ser destacats. El cert és que sobre els fons, tant d’inversió com de pensions individuals i d’ocupació, es poden alabar uns trets determinats: la diversificació que ofereixen, el tractament fiscal diferit en el temps i la facilitat d’inversió per a patrimonis modestos. Però també unes comissions i despeses penalitzadores, una exagerada sobreabundància d’oferta que dificulta l’elecció, l’excessiu pes de les grans xarxes comercials que prescriuen fons subòptims, i una gestió passiva venuda de vegades a preu d’activa. Tot considerat, són instruments molt necessaris però que no han modificat prou dràsticament la inadequada col·locació global de l’estalvi a Espanya. En conjunt, els fons d’inversió i pensions no arriben a representar a Espanya o a Catalunya un 20% dels actius financers en mans dels particulars, i, a més, almenys un 60% del seu patrimoni està invertit en actius amb gens o poc risc. Els fons formen part del balanç d’actius financers de les llars espanyoles, on quasi un 40% del total (per sobre del bilió d’euros) són dipòsits o comptes corrents que, afegits a la resta d’actius d’escàs risc, impliquen que probablement dues terceres parts de l’estalvi financer no generen rendibilitats reals positives, és a dir, no compensen la pèrdua de poder adquisitiu. En termes globals, els diners invertits en fons no superen la inflació ni a 10 ni a 25 anys, fet que no pot ser valorat més que com un immens desastre per als grans objectius de l’estalvi privat, com ara complementar les pensions públiques de jubilació i generar recursos d’inversió per a l’economia. Més que la tipologia i l’elecció de fons d’inversió o pensions, el gran problema que tenim és la insuficient orientació de l’estalvi global cap als mercats de capitals i, en particular, cap als mercats d’accions o borses de valors. Centrar-nos només a analitzar els fons és perdre la visió panoràmica de com desaprofitem les possibilitats del nostre estalvi.

Resumidament, ens cal primer estalviar per invertir, és a dir, no renunciar a les possibilitats de l’estalvi a llarg termini per una malentesa aversió al risc. Cal lògicament buscar els beneficis de la participació en empreses, prestant però millor posseint accions, fugint d’enterrar l’estalvi en comptes i dipòsits sense, o quasi sense, rendiment. En segon lloc, hem de cercar, tant amb inversió directa com col·lectiva, actius i instruments adequats al nostre perfil i horitzó inversor, i gestionats a bon preu (comissions moderades) i eficientment. Com perfectament indica l’estudi de Mercer i Esade, cal més educació financera o inversora i, via assessorament financer o posant més esforç personal en la gestió de les nostres finances personals, cal buscar solucions que ens permetin individualment accedir a jubilacions més còmodes i per a l’economia, generar recursos per invertir que facin guanyar competitivitat i sostenibilitat. En una paraula, tot el que no es fa ni de lluny.